KVPでアソシエイトをしている葛西です。

シード期の投資判断について不透明な部分が多く、起業家と投資家で情報の非対称性があると思います。

そこで、今回はKVPとして大枠でどんな考え方をしているかを共有します。

まずシードの定義については、下記の4つで分類しています。

- 事業アイディア

- メンバー

- サービス

- トラクション

その中でも事業アイディアがあり、メンバーが存在し、サービス開発を行なっているものや、サービスがリリースされ初期のトラクションがあるものをシード期の対象しています。

それ以前はプレシードという捉え方をしており、今回の考え方の対象からは外します。

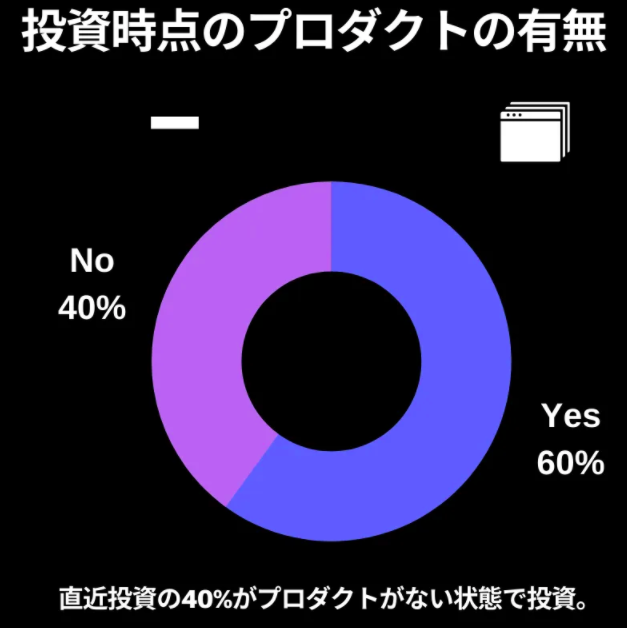

KVPでは投資時点で投資先の60%がプロダクトがあります。

今回はプロダクトがある状態をシード期として考えます。

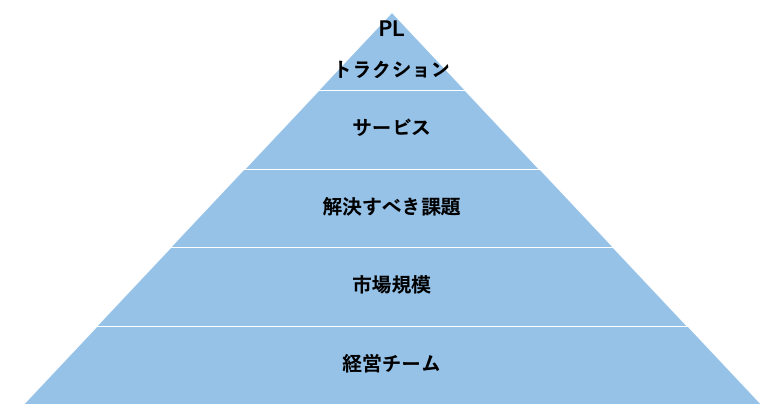

ではシード期はどういう考え方で投資判断を行なっているかというと、下記の表のような考え方で下から順に考えています。

- 経営チーム

- 市場規模

- 解決すべき課題

- サービス

- トラクション

①経営チーム

point

・経営チームの能力面と人物面において問題ないか?

・経営者とVCの担当者の相性が合うか?

まずは最初に経営チームの能力面や人物面を見ています。

ここが7~8割を占めると言っても過言ではないポイントです。

経営チームとしては事業ドメインに深い知見があるかや事業の推進力などBizDev的な能力面とVCとして適切な議論やコミュニケーションが取れるかなどの人物面の2つの観点で評価しています。

事業ドメインの深い知見や事業の推進力が合っても、KVPとして人物面で信頼できない場合は投資を見送ることもあります。

これは起業家の面からも大切な観点で、株主になるVCの相性は確認した方が良いと思います。

説明にコミュニケーションコストがかかり、事業に集中したいのに株主対応に追われたりするのは本末転倒です。

資金面だけでなく、本当にそのVCが入ることで会社のメリットになるかは慎重に検討すべき内容です。

VCという会社単位でも合う/合わないもありますが、担当者が合う/合わないかが非常に重要です。

アソシエイトとしても、次の面談でどのパートナーに合ってもらうかを考えたりしています。

またなぜその事業をやりたいのかの理由も強く気になります。

原体験がある必要はないですが、強い動機があると事業を粘り強く続けることができると感じています。

これはピポットを否定している訳ではなく、シード期の事業はやめる理由がたくさん存在する中で、モチベーション高くできるかを確認しています。

②市場規模

point

・現時点のTAM/SAMがどれくらいか?

・成長産業か斜陽産業か?

経営チームの観点がクリアされると、次はどれくらいの市場規模があるか?を見ています。

TAMやSAMがどれくらいあるのかは気にしていて、そもそもTAMが1兆円なのか1000億なのかでは全然事業としての大きさが異なります。

また現時点からの近い将来、その市場が成長産業なのか?斜陽産業なのかも重要なポイントです。

現時点で市場規模が大きくなくても、これからの成長産業であればポジティブ要素として捉えたり、市場規模がでかくても斜陽産業であればネガティブ要素として捉えます。

市場規模のところでは現状大きな市場規模を狙えているか?もしくは現状は小さい市場規模だが、今後成長していく市場がポイントです。

まだそもそも市場がなくTAMが見えづらいサービスにも投資をしており、TAMが見えない場合が経営者の鋭い市場動向の考察が必要になってきます。

③解決すべき課題

point

・解決すべき課題を解決することで世の中が良くなるか?

・対象者の深いペインを解決する課題か?

市場規模の観点がクリアされると、次は解決すべき課題の是非について考えています。

シード期は解決すべき課題が合っているかどうかの整合性は不透明な部分が多くあまり考慮されません。

ただ、「その課題を解決することで世の中が良くなるのか?」「対象者の深いペインを解決する課題なのか?」を見ます。

その会社が「どんな課題を解決して世の中を良くしたいのか?」は非常に大切にしていて重要なポイントとなります。

④サービス

point

・サービスは他社と比べて優れたものになっているか?

・参入障壁を築けるような構造になっているか?

サービスはどういう競合優位性があるかや、プロダクトのクオリティについて見ています。

「どういう参入障壁を自社で築くのか?」また、「どうやってグロースさせて行くのか?」など今後の展開も踏まえて判断しています。

後発のサービスであれば、他と比べて秀でて魅力的な物がないとなかなかリプレイスは厳しいと思っています。

また競合優位性が価格になると、価格競争に巻き込まれるので好まれません。

現状、サービスのクオリティが高くなくても今後の見通しが立っていてやり切れるチームであれば評価しています。

⑤PL/トラクション

point

・評価できるトラクションが出ているか?

・PLが適切に引けているか?

サービスの観点をクリアすると、次はPL/トラクション周りの数字を確認します。

トラクションはPMFしているかやバリエーションを付ける際に参考にしています。

売上など明確なトラクションが出ていれば判断しやすいですが、シード期はPMF前のものも多く、売上がなくてもKPIで判断しています。

PLに関してはシード期において事業の解像度を高さを評価する意味で見ています。

シード期においてPL通りに事業を進捗している会社はほとんどありません。だからといってPLを作る必要がないと意味はなく、事業の解像度を図る意味で非常に大きな意味を持つと思っています。

売上の対して利益率や利益構造がどうなっているか?支出に関して適切な項目が入っているか?黒字化するまでにどれくらいのユーザーと必要か?などPLを正しく引くことで事業の難易度や問題点が浮き彫りになってきます。

PLを引くと利益率の低さからかなりのスケールをしないと事業が成立しないことがわかったり、プロモーション/マーケティング関連のCPIやCACの費用を甘く考えていて想定以上に支出があったりと事業のリアルが見えてきます。

PL=経営者の事業解像度だと思っており、PLを見栄えの良いようにポジティブに引くのは投資家としてはネガティブに映るので注意が必要です。

以上、5つの観点から大枠の投資判断を行なっています。

KVPでは現在もアクティブに投資を行なっています。資金調達をお考えの方は是非一度お問い合わせください。