2021年どんな一年になりそうですか?ANOBAKAのたかはしゆうじ( @jyouj__ )です。

コロナが一因となって、あらゆる企業がDXの推進を行うようになっていますね。キャッシュレス決済の普及やUber Eatsなど、オンラインとオフラインの垣根を超えた便利な体験を行えるようになってきました。

そこで今回は特にオンラインとオフラインのギャップが消えかかっている小売業界について取り上げていきたいと思います。OMOについての簡単な説明ののちに、Amazonやウォルマート、楽天などの事例を見て、比較していきます。

目次

・OMOとは何か?

・Case1. Amazon

・Case2. ウォルマート

・Case3. 日本

・OMO戦略を比較

・OMOは今後どのような未来を作るのか

OMOとは何か?

まずはOMOについて説明しておきましょう。OMOとは“Online Merges with Offline”の略称で、オンラインとオフラインの垣根を超えた優れた体験のことです。オフラインのお店でオンライン上のツール(アプリなど)を活用したり、オンライン上でのショッピングでオフラインの実店舗を活用したりすることと言った方がわかりやすいでしょう。

近年、スマートフォンに代表されるモバイル機器や通信網の発達により、常時我々はインターネットに接続している状態になりました。これによって、店舗と顧客のタッチポイントが増えました。いつでも(オンライン上から)店舗にアクセスできます。

以前はお店の場所をインフォメーションセンターで聞いてみたり、電話で在庫確認することが一般的でした。しかし、現在ではスマートフォン一つあれば、アプリから場所や在庫の確認ができてしまいます。さらには注文から決済、配送まで!

気に入った商品をお店で見つけて、通販で買ったり、お店に行ってから、商品を手に取り、SNSでレビューを確認することもできます。レジでクーポンをスマートフォン上で提示できるので、なくす心配も入りません。顧客にとってより快適なショッピング体験を提供されているのです。

また、企業にとってもオンラインとオフラインが融合することは満足度の高いマーケティング戦略、カスタマーサクセスに繋がります。オンラインとオフラインのデータを一元管理できたら、購入チャネルに関わらず消費者の好みを把握できます。

スマホ決済からオフライン上のデータを蓄積し、オンラインでの商品パーソナライズに使うことが可能です。オンラインで購入した商品を一番近くにある実店舗まで顧客に取りに来てもらうことでラストワンマイルの人件費を節約することもできます。この時、顧客が別の商品を店舗で見て買ってくれるならなお良しです。

つまり、OMOの世界では、顧客は違和感を持つことなくオンラインとオフラインがシームレスに切り替わります。顧客にとって一番便利な体験がより選好されるのです。

これはAmazonなどによって痛手を被ったリアル店舗が顧客獲得を回復して反撃を与える手段であると同時に、Amazonやアリババなどのネットジャイアンツがさらなる勢力を拡大する戦略にもなり得ます。

そのため、各社さまざまなアプローチを用い、ユーザー体験を設計しようと躍起になっています。

次の項から彼らがどのようなOMO戦略を用いて、いい意味で消費者を籠絡しようとしているのか見ていきたいと思います。

Case1. Amazon

まず最初に見ていくのは世界最強のECカンパニー「Amazon」です。徹底的な顧客至上主義を打ち出し、サービスのUXを設計しています。そんなAmazonも(というより、Amazonだからこそ)OMOに注目して、施策を打っています。

Amazonはリアル店舗を次々に展開しています。アメリカの小売に占めるEC率比率は10%ほどなので、Amazonが成長のためオフラインに進出するのは自然とも言えます。もちろん得意のインターネットアセットを用いてのものになりますが。

Amazonは2015年に書店チェーン「Amazon Books」をオープンしました。Amazonの原点がオンライン本屋だったことを考えるとなかなか気の利いた始めかたです。2016年には無人コンビニ「Amazon Go」の1号店をシアトルで開設しています。2017年には1.5兆円で米スーパー大手のWhole Foodsを買収しました。

2018年には人気商品のみを取り揃えた「Amazon 4-star」と、無人コンビニを拡大させた無人食料品店「Amazon Go Grocery」をオープンしました。2019年にはライトエイドと提携し、Amazon商品の店頭受け取り場所を確保しました。他にも「Amazon Fresh」や「Amazon Pop Up」などいくつかの店舗ブランドを展開しています。

これらの展開の仕方にはAmazonの持つデータの活用や技術の投入が見られます。「Amazon Books」はAmazon上のレビューや売上をもとに本を陳列しており、「Amazon 4-star」はAmazonで星4つ以上の商品しか取り扱っておりません。

また「Whole Foods」などオフラインの店舗でもプライム会員としての特典が使えます。Amazonにとってもオフラインでの顧客の購入データを取得することができ、さらなるUXの向上に反映されます。

さらには2020年10月より、AmazonはAmazon系の店舗以外からの購入データを消費者から直接買い取るプログラムをアメリカで始めました.

またAmazonの店舗設計では最新技術をふんだんに使っています。リアル店舗にいるのに滞ることなくオンラインで買い物をしているかのように錯覚するほどです。

例として、「Amazon Go」と「Amazon Fresh」を見ていきましょう。

「Amazon Go」はアプリ上で表示されるコードをかざすと入店できます。レジいらずで、買い物かごではなく直接自分のバッグに商品を入れます。消費者は常に監視されているので、退店の時に自動で会計が済まされます。とてもスムーズ!

この監視にはAmazonにとって豊富なデータをもたらします。何を買ったかだけでなく、消費者はなぜこの商品を手に取ったのか行動を分析できるようになります。

一方、「Amazon Fresh」はスマートカートを利用した購買体験を提供しています。

入店時に「Dash Cart」というスマートカートにアプリ上のQRコードを読み込ませ買い物スタート!カートが自動的に入れた商品の重量・金額を計算してくれます。そして、専用レーンをとり、決済完了です。

Amazonアカウントと連携しているので、アレクサに商品の位置や関連商品を質問することもできます。

Amazonはオンラインで培ったデータや最新技術をもとにオフラインの店舗の商品や空間を設計しています。これによって消費者はストレスのない消費行動を取れるようになっています。また消費者はオンラインかオフラインか問わず「Amazon Prime」の恩恵にあやかることができます。

消費者からすると、オンラインであろうがオフラインであろうが便利な方を使うので、両者で消費行動の満足度、効用に差が出ないのは嬉しいですね。

他にも、オンラインで購入した商品を店舗で受け取ったり、返品したりすることもできるようになっています。配達時間に左右されることはありません。返品に関してもパッキング不要です。

Amazonにとってもオフラインの販促データを入手し、それらをオンラインやオフラインのサービス設計に反映することで、強い顧客ロイヤリティを獲得できます。OMO戦略はAmazonにとって金棒になりそうです。

しかし、一方でAmazonのリアル店舗戦略は順調には見え難いです。店舗数の拡大も当初の予定より遅れています。いくらデータを軸にしていても実際の店舗運営にはノウハウが足りないのでしょうか。

次にリアル店舗側からのOMO戦略を見ていきましょう。

Case2. ウォルマート

アメリカの小売業界を語る上で外せないのが「ウォルマート」です。Amazonと対抗できる唯一のオフラインでのリテールプレーヤーとも言っていい存在です。

ウォルマートがAmazonと比べた時の強みはオフラインでの強固な地盤です。それに加えて、ビジネスのトレンドを常に吸収していこうとする柔軟性も併せ持っています。成功とは言い難いですが、Z世代を取り込もうとBonobosなどD2Cブランドの買収にも早いうちから動いていました。

そんなウォルマートだからこそOMO戦略に関しても積極的に取り組んでいます。いくつかウォルマートの取り組みを見ていきましょう。

一つ目はアプリのストアマップ機能です。オフライン店舗では、ブラックフライデーなどのイベント時、商品の配置が変わることが多いです。探すのに一苦労で、店員に尋ねることも多いのではないでしょうか。ウォルマートはアプリ上に商品の位置や値段を記載したマップを用意しました。スマホを見ながら快適に買い物できますね。

二つ目はデリバリーについてです。荷物の問題などで店で商品を確かめてから、オンラインで買い物をする人が増えてきました。そこでウォルマートは自宅まで店舗から商品を届けるソリューションをいくつか考案しています。

「インホーム・デリバリー」というウェアラブルカメラを装着した配達員が家の中の冷蔵庫まで生鮮食品を届けてくれるサービスやスマートボックスのメーカー「HomeValet」と提携し、家の外に温度制御された食料品を配達するサービスも提供しています。

ソフトバンク・ビジョン・ファンドも投資している自動運転スタートアップ「Nuro」と提携し、無人車両による配送プログラムを始動しています。ラストワンマイルの配送をカバーしようとしているのです。

他にもTikTokとパートナーシップを結び、ライブストリーミング領域におけるショッピングサービスの開始を計画したり、マイクロソフトやIBMの技術を積極的に取り入れ、購買体験の革新を図っています。

ウォルマートの場合、オフラインの店舗を母体とし、テクノロジーやアイディアを吸収して、徐々に自身がカバーできる範囲を大きく延長していっています。それによって、消費者にとってのオンラインとオフラインのシームレスな切り替わりを実現しているのです。

Case3. 日本

アメリカの事例を見ていましたが、日本の事例も見ていきましょう。まずはインターネットEC企業の「楽天」から!

最近は「楽天モバイル」など携帯電話事業で話題ですが、OMO戦略にも積極的に乗り出しています。

楽天はウォルマートの日本旗艦店「ウォルマート楽天市場店」を手がけたりするなどウォルマートと関係が以前から強かったです。戦略提携により、楽天はウォルマート傘下の西友と協働で「楽天西友ネットスーパー」を運営していました。

そして、2020年11月、楽天はアメリカの資産運用会社KKRとともに西友の株式をウォルマートから買い取ると発表しました。KKRが65%、楽天は子会社の「楽天DXソリューション」を通じて20%、ウォルマートが15%保有します。

楽天の持つ1億人の会員データや「楽天ポイント」のエコシステムをもとに、西友を活用してより快適な購買体験を目指すとしています。アプリを利用した買い物、配送の効率化やレジなし決済の導入、AIによる商品の需要予測や価格最適化などが構想されています。

楽天は2020年8月に東急と共同で「楽天東急プランニング」を設立し、デジタルマーケやOMOの推進に取り組んでおり、データとポイントを活用したOMOの構築に尽力しています。

一方、日本のリアル店舗のリテーラーはどのような動きをしているのでしょうか。

代表してイオングループのスーパーなどを運営する「イオンリテール」のOMOに関する実証実験を見てみましょう。

「レジゴー」と呼ばれる貸出用のスマートフォンを用いて、商品バーコードをスキャンし、専用レジで会計するサービスや商品棚に動画配信される「ビデオレール」を置いたりしています。ビデオレールは商品PR動画を配信し、表示される2次元バーコードを読み取ると商品のレシピを確認できます。

他にもデジタルサイネージの活用など、店舗を基盤としたオンラインとの融合に取り組んでいます。

OMO戦略の比較

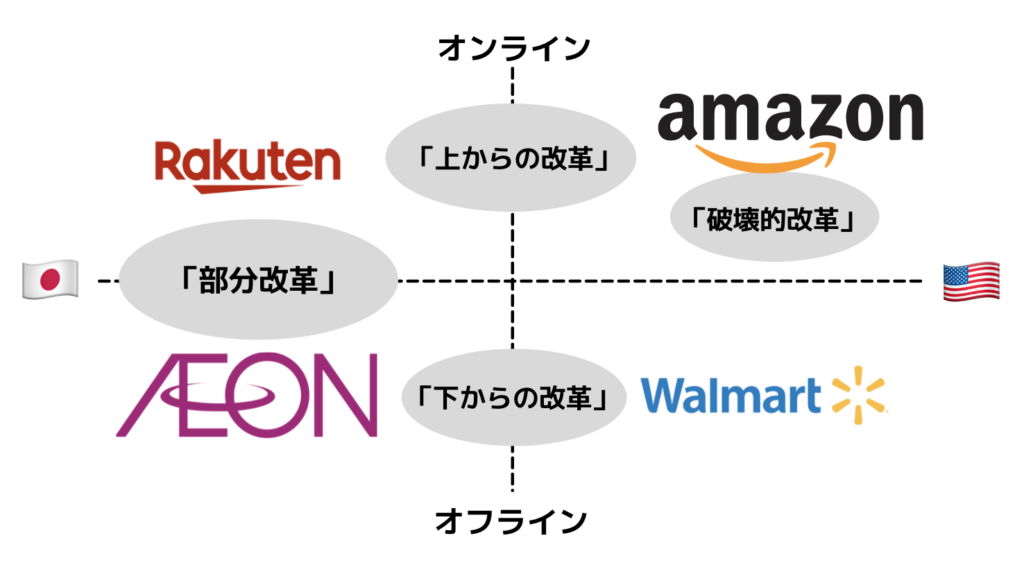

個別でOMO戦略を見てみました。各企業の属性は下の図のようになります。

アメリカと日本、インターネットベースの企業かオフライン店舗ベースの企業かに分けられます。

まずはアメリカと日本の違いから見ていきましょう。日本の方がアメリカに比べると、徐々に融合させていくという形を取っている印象を受けます。

「Amazon Go」のような最新技術を余すことなく使った未来型の店舗のようではなく、楽天もイオンも普段の生活の肌感覚に根付いて徐々にテクノロジーと対応させていこうという指針に思えます。「部分改革」と表現するのが良いように思えます。

アプリの定期的なアップデートや貸出スマホを用いた会計など今のスタイルを破壊的に変えることなく、付け足していく形を取っています。日本型のOMOでしょう。

(この側面から見ると、日本とアメリカという区別ではなくAmazonと日本型の対比の方が相応しいかもしれません。ウォルマートはその間に位置している認識です。)

次にオンラインを母体とした企業とオフライン店舗を母体とした企業を比較していきましょう。

Amazonや楽天などのインターネット企業は強みとして大量のデータを持っています。リアル店舗を手がける時もこのデータを元にした設計を行っています。「Amazon Books」や「Amazon 4-star」であれば、レビューを元にした商品の仕入れ、配置を行ったりしています。楽天も会員データを元にした商品の最適化を図っているでしょう。

さらにはAmazonがWhole Foodsを、楽天が西友を吸収したように主導権を握って、既存のオフライン店舗を生態系の中に組み込んでいます。データを武器にした「上からの改革」です。

また、オンラインとオフラインで消費者の選好に差が出ないような施策も行われています。Amazonは「Whole Foods」などのリアル店舗でもプライム会員の恩恵を受けられるようにしています。楽天であれば楽天ポイントでしょうか。

非対人の決済などはオフラインであろうとオンライン並みのスピードを実現しています。またサイトで購入した商品を近くの店舗で受け取ったり、返品したりできることによって、オンラインでの買い物とオフラインとの体験において違和感ない連続性を消費者に達成させているのです。

一方、オフライン店舗を基盤としているウォルマートやイオンには店舗運営のノウハウがあります。さらには、インターネット越しではなく、消費者と実地で接触しているのでそこから分かるインサイトも蓄積されていきます。

ウォルマートがブラックフライデーなどのイベント時にアプリに備えたストアマップなどがいい例でしょう。オフラインでの買い物の不便さに対して、インターネットの力を用いて劇的な便利さに変えていきます。

ウォルマートのデリバリー改革やイオンのビデオレールおよびデジタルサイネージもこの文脈で語ることができます。オフラインの店舗に根付き、技術を用いて消費者をオンラインでの体験との融合に導くという「下からの改革」を行っているのです。

OMOは今後どのような未来を創るのか?

上で対比した方法のどちらがOMOとして正解かどうか関係はありません。どのような手段を取るのであれ、オンラインとオフラインの消費体験がシームレスになればそれはOMOです。

そもそも、消費者にとってOMOという概念はどうでもいいのです。上記でも何度か述べていましたが、消費者にとっては便利であればそちらの方を使うだけです。

以前まではオンラインのECサービスとオフラインの店舗が消費者により選好されるようお互いに凌ぎを削っていました。しかし、消費者にとってよりよい購買体験は、オンラインとオフラインの双方のメリットを使うことです。境界のない連続的なUXを提供すればよいと気付いたからこそOMOという考え方が生まれたのです。

だから、これからの究極的な購買体験は「スマホだから」「PCだから」「駅前の店舗だから」という考え方なしに商品が欲しい時に必要な情報を手に入れており、ノンストレスに決済まで持っていき、商品が届くことです。

今回は日本とアメリカの代表的な例を分析してみましたが、OMOに関して更なる知見を得たい人は中国の事例を調べてみることをオススメします。中国の代表的なECカンパニーのアリババや京東(JD.com)の事例はAmazonやウォルマートより一歩先を進んでいます。

長文お付き合いいただきありがとうございます!ぜひ記事をシェアしてください!