こんにちは!インターンの川野です!

「生成AI起業のヒント」では、ANOBAKAが注目している海外の生成AIスタートアップを取り上げて、生成AIの活用方法を分析・解説していきます。

生成AI領域で起業を考えられている方にとって事業のヒントとなれば幸いです。

第18弾となる今回は、スタートアップ・Sixfold AIを紹介します!

1. Sixfold AIとは

■企業情報

- 会社名:Sixfold AI

- 本社所在地:ニューヨーク州(アメリカ)

- 最新の調達ラウンド:Series A

- 資金調達総額:2,150万USD

- 主な株主:Scale Venture Partners, Bessemer Venture Partners, Salesforce Venturesなど

- カテゴリー:InsurTech

- 公式ホームページ:https://www.sixfold.ai/

Sixfold AIとは、AIを活用して保険会社向けに保険引受可否の判断や、リスクの評価などの業務を効率化するツールを提供しているスタートアップです。保険引受自体の可否を判断する業務や、引受にあたってリスクを評価し、引受条件や保険金額、保険料率を決定する業務のことを「アンダーライティング」と呼ぶため、以降はアンダーライティングで統一します。

Sixfoldでは、保険業界にチューニングされた独自のAIがリスク評価を行うことで、保険会社や保険代理店、再保険会社のアンダーライティング業務の効率性、正確性、透明性を高めます。

※再保険会社とは、保険会社を顧客とした保険会社であり、生保や損保の収益リスクに対して補償を行う会社のことです。

2. 保険業界のDXを阻む非構造化データ

アンダーライターは保険契約を引き受けるかどうかを判断する人と関わりの深い登場人物として、個人や法人から委託されて保険契約の締結を媒介し、アンダーライターに保険契約を提供するブローカーという人もいます。

人の手という限られた処理能力で行われてきた従来のオペレーションでは、ブローカーから受け取った申し込みのうちわずか10%しか処理することができていませんでした。未処理として残った申し込みは保険会社にとって大きな機会損失・経済損失になっていたにも関わらず、リスク評価プロセスを自動化し、アンダーライターの意思決定を支援するツールはほとんど存在していませんでした。

引受業務の自動化を阻む大きな障壁となっていたのが、膨大な量の非構造化データです。保険引受の可否を判断するためには、様々な情報ソースからありとあらゆるデータを引っ張ってきてリスク要因を徹底的に洗い出さなければなりません。そのため、必然的に取り扱うデータ量は巨大になり、データの種類も保険申込書や過去のクレーム履歴、財務報告書、医療記録、契約書などと幅広くなります。そして極め付きは、音声やテキスト、画像などそれぞれのデータがそれぞれ異なるフォーマットで提供されて散在する非構造化データシステムで自動処理することが非常に困難でした。

生成AIの強みは非構造化データの多様な形式や文脈を理解し、有用なアウトプットを生み出すことができる点ですので、生成AIが登場したことで上記のような課題を抱えていた保険業界は大きな変革を今まさに迎えていると言えます。

3. 生成AIの活用方法

それでは、上述したような保険業界のデジタル化を阻んできた大量の非構造化データという課題に対して、SixfoldはどのようにAIを活用したソリューションを提供しているのか、実際のサービス画面や機能も交えながら見ていきます。

Sixfoldは、多様な保険ニーズに対応するためにツールを複数用意しており、現在は①生命保険および傷害保険、②損害保険およびスペシャルティ保険、③生命再保険、④損害再保険の4つのソリューションを提供しています。

ここでは、損害保険およびスペシャルティ保険に対応するツールを実例として用います。

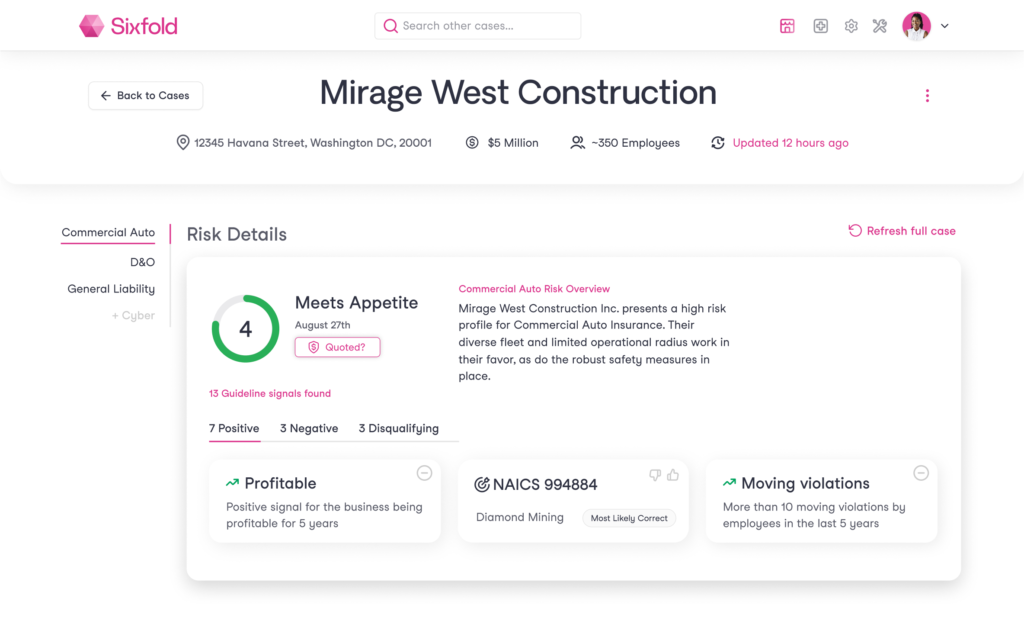

下の画像が実際のサービス画面で、特定の会社に対するリスク評価についての情報が包括的にまとめられています。

画面左端を見ると、Commercial Auto(商業用自動車保険)/ D&O(会社役員賠償責任保険)/ General Liability(一般賠償責任保険)の3つの保険カテゴリーに分けてその企業のリスク評価を確認できることがわかります。

この会社の場合は、Commercial Autoにおけるリスク評価が表示されており、その評価は「4」で、「Meets Appetite(リスク許容範囲内)」とされています。右隣には、「リスクは高いけれど、車両の種類や安全対策が評価されている」とリスク評価のざっくりとした根拠が、その下には評価基準となるポイントであるガイドライン信号が表示されており、AIがどこを基準にして評価しているのかが一目でわかります。この会社の場合は、13のガイドライン信号を基にリスク評価を行なっており、その内訳はポジティブ信号が7つ(例:収益性が高い)、ネガティブ信号が3つ、不合格信号が3つ(例:従業員による過去5年間での10件以上の交通違反)となっています。基本的には、これらのポジティブな要素、ネガティブな要素、危険な要素の3つを判断基準にして、保険引受の可否や細かな条件等を決定していきます。

損害保険およびスペシャルティ保険に対応するツールを実例として用いてリスク評価機能について紹介しましたが、Sixfoldのツールは初期の申請受理から詳細なリスク分析まで、アンダーライティングにおける幅広い業務をカバーしています。ここで改めて、Sixfoldの機能や特徴についてまとめておきます。

①保険申請案件を処理する順番の優先順位付け

申請された案件の中から、各保険会社のリスク許容度に基づいて案件を分類し、優先順位を付けた上で最も合致するものを強調表示します。実際の保険引受ですが、申請の順番通りに上から処理していくわけではなく、火災による全損や人身事故などより緊急度の高い案件から処理していくのが通常で、この際に重要になるのが、各案件に対してリスク評価を行って優先順位付けをする「トリアージ」と呼ばれる業務です。

人力に頼る従来のやり方では、そもそも時間がかかりすぎて全てを処理できない、評価軸や判断基準が担当者に依存するため一貫性が欠如する、人的ミスが起こるなどの問題点がありました。

Sixfoldでは、過去の案件データなどによってSixfoldのモデルはトレーニングされているため、当然ながら案件の処理速度が大幅に上昇します。通常の10倍ものスピードでトリアージを行うことができるという数字もホームページ上では公開されています。また、AIモデルは同じ基準で評価・判断するため、見落としや誤判談を防いだり、一貫性を確保することもできます。

ちなみに、トリアージは(緊急的な)医療現場で治療の優先順位付けという意味で使用される言葉ですが、保険業界ではその概念を応用して処理の優先順位付けというような意味で使用されています。

②ガイドライン信号の検出

対象会社ごとにポジティブ、ネガティブ、あるいは不合格のリスク要因を示す信号を特定・検出します。

こちらも、従来は専門家が保険の請求案件ごとに保険契約や医療記録、事故報告書などの書類を確認し、ガイドラインや規約に照らして判断していました。人力に頼ることの非効率性やリスクはトリアージで述べたことと同じです。

Sixfoldのモデルは、保険引受業務におけるリスク評価の観点や評価方法について記載された顧客のマニュアルやガイドラインを取り込んで学習しています。そのため、自律的に設けた判断基準に基づいてリスク要因を明確に識別することができ、人的ミスも抑えながら迅速に処理することができます。

③迅速かつ高精度なリスク評価

引受申請書や補助書類、必要に応じて第三者の情報源からデータを収集し、申請された保険に関するあらゆるリスクについて分析します。

再三になるので最早言わずもがなだとは思いますが、従来ではこの業務も人の手に頼っていました。リスクを適切に評価するために収集する情報は、契約者に関する個人情報から始まり、健康状態や財務状況、保険の種類や金額などの保険契約に関する情報、果ては居住地の災害リスクや犯罪率、趣味まで非常に多岐にわたります。これらのデータを収集するのにこれまでは数日かかっていたのですが、SixfoldではAIを活用することでわずか数分で多くの情報を収集することができ、上述したような高精度な分析を自律的に行います。

4. 日本の保険市場 × 生成AI

Sixfoldは、生成AIを活用することで保険という成熟産業へどのように切り込んでいっているのかというのを見てきましたが、同じように保険が成熟産業である日本でも、生成AIの活用方法によってはスタートアップがゲームチェンジャーになれる可能性を十分に秘めていると考えています。

前提として、日本の保険市場は約40兆円規模で、少子高齢化や自然災害のリスクが増大する中、生成AIの活用がますます重要視されており、マクロ環境的には追い風が吹いているとも考えられます。2023年のデータによると、デジタル化が進む日本の保険業界では、業務の約45%がデジタルプラットフォーム上で処理されており、生成AIの導入は今後5年間で市場全体に30%以上の効率向上をもたらすと予測されています。

その上で、日本で保険市場 × 生成AIのアプローチを考える際には①保険システムの違いと②AIによる意思決定をブラックボックス化させないことの2つを特に押さえると良いのではないかと思います。

1点目についてですが、そもそもアメリカと日本では公的医療保険制度が全く異なります。

アメリカでは受給資格がある人のみが公的医療保険制度に加入できます。制度の対象外となる人は民間の保険への加入を検討する必要があるため、主に民間の保険会社が提供する商業保険が主流となっています。Sixfoldも多様な保険ニーズに対応するため複数のソリューションを提供していたことからもわかるように、複雑な保険商品やオプションに対応できる柔軟性が求められます。

一方、日本では国民皆保険制度が導入されており、基本的な医療費は公的保険でカバーされます。民間保険は補完的な役割を果たしており、保険商品の種類やカスタマイズの範囲はアメリカに比べて限定的です。ですので、豊富なレパートリーや柔軟性というよりかは、公的保険と連携したサービスや、ニッチな補完保険商品への対応がより求められるでしょう。

2点目の「ブラックボックス化を避けること」という点についてですが、保険業界において、AIのブラックボックス化を避けることは、顧客の信頼を維持するために極めて重要です。AIが保険金支払いの可否やリスク評価を自動で行う際、そのプロセスが不透明であると、顧客はその判断に疑問を抱き、不信感を持つ可能性があります。特に、保険金の支払いが拒否された場合や、保険料が予想外に高額であった場合、顧客はその理由を理解できず、不満やクレームにつながるリスクがあります。

例えば、アメリカのLemonadeというInsurTechのスタートアップは、AIを活用した迅速な保険請求処理で知られていますが、過去にはそのプロセスがブラックボックス化しているとして批判を受けたことがあります。この批判を受けて、LemonadeはAIがどのように判断を下しているかを顧客に対して分かりやすく説明する取り組みを強化しました。具体的には、AIが使用するデータやアルゴリズム、判断基準を明確に示し、顧客がそのプロセスを理解できるようにしています。こうした透明性の向上によって、顧客の信頼を回復し、クレームの発生を抑えることができました。

日本の保険市場においても、サービスの透明性と信頼性は不可欠で、AIによるリスク評価のプロセスは、保険契約者や規制当局に対して常に明確に説明できる必要があります。例えば、保険料の算出方法やリスク評価の基準について、顧客に対してわかりやすく解説することで、AIの判断に対する不信感を軽減することができます。また、規制当局との協力を強化し、AIの使用に関するガイドラインを遵守することで、ブラックボックス化のリスクをさらに減少させることが可能です。

海外でうまくいっている事例を参考に、ビジネスモデルやアプローチを日本に輸入してくるのはgoodな手法ですが、必ずしもそっくりそのままトレースできるわけではありませんというメッセージでこの記事は締めていこうと思います。今回のように、法律や規制などそもそも環境や構造が異なっているのであれば、その違いを理解した上で適切なアプローチを選ぶ必要があります。上記で述べてきたことはあくまで筆者なりの考えでしかありませんが、少しでも生成AI領域で起業を志す方の参考になれば幸いです。

執筆者:川野 孝誠

ANOBAKAでは、日本において生成AIビジネスを模索する起業家を支援し、産業育成を実現する目的で投資実行やコミュニティの組成等を行う、生成AI特化のファンドも運用しております。

生成AI領域で起業したい、ANOBAKAメンバーと話してみたいという方はぜひお問い合わせよりご連絡ください!

お問い合わせ